Приложение

Как установить приложение на iOS

Смотрите видео ниже, чтобы узнать, как установить наш сайт в качестве веб-приложения на домашнем экране.

Примечание: Эта возможность может быть недоступна в некоторых браузерах.

-

Рады видеть вас на нашем сайте.

Рады видеть вас на нашем сайте.

FXSA станет вашим надежным проводником в мире финансовых рынков!

На нашем сайте вы получите доступ к ценным знаниям о рынках акций, форексе, криптовалют, бинарных опционов ...

Мы предлагаем вам уникальную возможность учиться и развиваться по более доступной цене благодаря совместным покупкам в режиме складчины.

Здесь вы найдете топовые инфопродукты от ведущих экспертов финансовых рынков.

Присоединяйтесь к нашему сообществу и не упустите шанс экономить на обучении, совершенствовать навыки и достигать успеха на финансовых рынках.

РЕГИСТРАЦИЯ

Гайды по сайту

Вы используете устаревший браузер. Этот и другие сайты могут отображаться в нём некорректно.

Вам необходимо обновить браузер или попробовать использовать другой.

Вам необходимо обновить браузер или попробовать использовать другой.

[КОММЕНТАРИИ] Обучение от Гуру рынка 2024 [Mikhail Mercantilist] 6,750.00 ₽

- Автор темы TITAN

- Дата начала

elena siarbina

Новичок

Ознакомился с информацией, но самое важное вот из Ваших слов:

---

"Есть правило, риск на сделку 1-2%. Моя система, за счет реверса и прочих преимуществ, не подразумевает получение 10 и более подряд убыточных сделок, соответственно просадки более 10-20 % быть не может, при соблюдении всех рекомендуемых рисков."

---

Stalker

Администратор

Для просмотра скрытого содержимого вы должны войти или зарегистрироваться.

Stalker

Администратор

Короткий тейк VS Большой тейк. Размышления

Короткий тейк. Его природа и последствия.Чем вызван короткий тейк, используемый трейдером? Страхом. Причина страха - непонимание того, как будет развиваться дальнейшая рыночная ситуация. В этом случае трейдер решает закрыть минимальный профит, размер которого он определил статистически. В итоге трейдер недополучает прибыль, но затратив больше времени на ожидание последующих сигналов он может выйти на приемлемый для себя результат, цель по прибыли.

Вывод: КПД такого подхода мал. Конечно можно торговать 10 инструментов, увеличить объем позиции. В общем стать этаким "осьминогом" с большим депозитом. Возникает проблема большого депозита, где его взять? Да и комфортной такую торговлю назвать сложно. Помимо этого, КПД снижается еще и тем, что в случае в случае получения стопа, а он при таком подходе больше тейка, нужно время для того чтобы этот стоп отбить несколькими тейками. А в плохой день, для такого подхода, может значительно просадить депозит.

Большой тейк.

Природа такого подхода обусловлена непринятием последствий короткого тейка. То есть трейдер считает "зачем размениваться на серию коротких тейков, хочу все и сразу" , " если получу/получил стоп его нужно отбить с прибылью". Последствия таких ожиданий, думаю, всем хорошо знакомы. Цена может развернуться не доходя до тейка, возможен стоп, б/у и время затраченное на ожидание тейка ушло впустую и нужно начинать все заново, чтобы заработать.

Общий вывод: Что такое тейк? Это отрезок ценового движения от места открытия сделки до места закрытия. Это результат деятельности трейдера. Природа заведомо коротких и длинных тейков это эмоции. Такие как страх и губительная жадность. Выходит, что при таких подходах, рынок и его процессы практически не учитывается и результат в основном будет зависеть от этих эмоций, а не от торговой системы, понимания рынка, опыта и т.д.

ВЫВОД:

Для рынка не существует заведомо короткого или длинного тейка. Он не может быть константой или рассчитан из необоснованных ожиданий трейдера. Размер тейка это относительная величина и он должен быть там, где появляются условия для разворота цены, отсутствуют условия для продолжения.

Последнее редактирование:

Stalker

Администратор

Рассуждения на тему "Один хороший трейд (ОХТ)"

В основном у трейдеров есть мнение, что для получения прибыли нужно взять одно хорошее движение цены. Какие основные преимущества они видят в этом подходе?Во-первых, существенный размер ценового движения (прибыли) , 50-70 и т.д. тиков.Второе, не распыляясь на серию трейдов, они минимизируют вероятность риска, получения убытка.Но преимущества ли это? Порассуждаем.

Рассуждения на тему "Один хороший трейд (ОХТ)"

Итак, первое(существенный размер прибыли). Действительно, совершая один хороший трейд, можно извлечь больше прибыли по сравнению с трейдом, который мы закрываем при возникновении коррекции. Но, мы можем взять и эту коррекцию и перевернуться далее по тренду, тем самым увеличивая общий итог по прибыли. К тому же нет 100% вероятности, что именно в этой сделке можно взять один хороший трейд. И будет ли он вообще хороший (волатильность может снизиться), так как по ходу движения к намеченному профиту, баланс может поменяться и "всего лишь коррекция" может развиться в противоположный тренд, что (используя ОХТ) может привести к убытку или безубытку и неизбежно провоцировать трейдера на совершение серии трейдов. Именно "один хороший трейд" толкает на неопределенность в рынке и трейдер начинает торговать ожидания, но не рынок. Плюс ко всему, сторонники ОХТ, в диапазоне могут взять максимум движение соизмеримое с размахом этого диапазона, тогда как серия трейдов даст минимум в 2 раза больше. Таким образом, преимущество в плане размера прибыли и полной определенности в рынке не на стороне ОХТ.

Второе (минимальная вероятность риска, убытка). Это очень интересное мнение трейдеров)). Т.е. для того что бы не нарваться на серию возможных убыточных сделок, трейдер будет просчитывать условия для одного хорошего трейда. Рассуждая о первом преимуществе я упомянул, что 100% вероятности того что этот трейд будет хорошим нет. Трейдер должен знать, что риск есть абсолютно в любой сделке и не важно одна сделка или 20 , какой вид анализа рыночной информации применяется, какие условия на рынке (новости, отчеты и т.д.). Трейдер может контролировать лишь размер риска, но не его вероятность. Спекулянт прикрываясь этим "преимуществом" просто себя обманывает и подтверждает свою некомпетентность в трейдинге (сложно представить хирурга, который совершает оперативное вмешательство только заранее определенное количество раз в день). Возможно у трейдера нет четкого плана или нет понимания рыночных процессов, соответственно ему проще открыть одну сделку и если вероятность на его стороне, то он унесет прибыль. Что начинает происходить со сторонниками одного хорошего трейда после неудачи описал в первом "преимуществе". Трейдер разбирающийся в рынке будет торговать непосредственно рынок и совершать то количество сделок, которое есть согласно условиям системы и не будет переживать о вероятности риска, зная что он есть абсолютно в любой сделке.

Кто торгует один хороший трейд, видит для себя много преимуществ, я проанализировал лишь основные. Пишите о тех которые есть еще, порассуждаем и о них)).

Stalker

Администратор

Мой подход к биржевой торговле. Осознанный трейдинг

Имея на начальном этапе вероятность риска в сделке ½ , задача трейдера найти условия, которые уменьшат эту вероятность и увеличат вероятность благоприятного исхода. Важен вход, его причина. Так как закрытие сделки подразумевает противоположный ордер, ордеру открывающему сделку, то причина для закрытия сделки должна соответствовать причине для открытия сделки, но с противоположным направлением. Закрывая сделку по системе мы можем системно открыть противоположную. Соответственно готовы совершать то количество сделок, которое есть согласно условиям системы и рыночной ситуации в текущий момент. Это собственно и есть мое отношение к рынку, но чтобы разобраться и определить есть ли преимущества в нем, нужно сравнить подход противоположный данному и пойти от обратного. На начальном этапе два подхода имеют равные условия, но со своей спецификой, присущей конкретному.Итак, подход все хорошие трейды(ВХТ) будем рассматривать как основное движение и коррекционное к этому движению.

Противоположный ему один хороший трейд (ОХТ) — только основное движение, без коррекционного. Теперь о равных условиях для двух подходов. Вероятность наступления любого события ½. Так же равным условием будет один торговый инструмент, один и тот же временной промежуток и одинаковые условия на вход и выход для двух подходов.

У ОХТ 4 сделки. Согласно специфике, у ВХТ - 8 сделок соответственно, так как в этом подходе берется и коррекционное движение. Понятно что в реальном рынке каждое основное движение или коррекционное не обязательно должно быть равно предыдущему, но для лучшего счета возьмем размер сделки основного движения 10 тик. Размер коррекционного 3 тика. При этом условия на вход и выход одинаковы для двух подходов. Таким образом не сложно подсчитать, что при вероятности риска ½, ОХТ может дать 2 сделки суммой 20 тик, ВХТ 26 тик. Преимущество ВХТ очевидно. Но, при торговле и коррекционного движения, может показаться что вероятность риска увеличивается. Я думаю, что сторонники ОХТ не станут утверждать что с каждой новой сделкой вероятность риска увеличивается, а если станут, то стоит задуматься через сколько сделок эта вероятность будет равна 1 (100%) и более? Абсурдно, верно?!

Давайте разберемся, почему вероятность риска не может увеличиться при увеличении серии сделок (ВХТ).

Для понимания того что же представляет собой вероятность, обратимся к справочному материалу:

«Вероятность — степень (относительная мера, количественная оценка) возможности наступления некоторого события. Определение вероятности основано на понятии равновозможности исходов. В качестве вероятности выступает отношение количества исходов, благоприятствующих данному событию, к общему числу равновозможных исходов. Например, вероятность выпадения «орла» или «решки» при случайном подбрасывании монетки равна 0,5 (1/2), если предполагается, что только эти две возможности имеют место и они являются равновозможными.»

Перенесем это на трейдинг. В любой сделке у нас есть 2 равновозможных исхода (два рыночных участника покупатель/продавец), цена может пойти выше или ниже точки входа, то есть равновозможные исходы события в случае сделки это прибыль или убыток. Кто-то может сказать что цена может пойти вправо или остановиться. Но цена не может стоять на месте вечно. Если бы это было реально, то действительно, мы бы могли рассмотреть этот момент и включить этот исход события в наши расчеты. Но мы рассматриваем риск и вероятность этого риска, соответственно благоприятное событие (нет убытка) и неблагоприятное событие (убыток). Даже если предположить, что цена останется в одной точке навсегда, это событие не повлияет на вероятность риска, так как для определения вероятности риска мы все-равно будем сравнивать вероятность благоприятного исхода и неблагоприятного. Приведу возможные варианты исхода событий при возможности замирания цены навсегда. Цена замерла выше цены открытия на покупку — для нас благоприятное событие (нет убытка), замерла ниже — неблагоприятное (убыток), замерла на цене открытия — благоприятное событие (нет убытка). Таким образом, для каждой сделки вероятность остается ½( 50%). Совершая одну сделку — вероятность ½( 50%), совершая вторую — вероятность ½( 50%), третью — ½( 50%), так как исход события во всех сделках равновозможен, или прибыль или убыток.

Пойдем от обратного и представим что вероятность риска с каждой сделкой увеличивается, следовательно в какой-то момент вероятность риска может быть 1(100%) и более, но: «В теории вероятностей и математической статистике понятие вероятности формализуется как числовая характеристика события — вероятностная мера (или её значение) — мера на множестве событий (подмножеств множества элементарных событий), принимающая значения от 0 до 1. Значение 1 соответствует достоверному событию.»

Согласно этому, вероятность не может быть более 1 (100). Но какова она на самом деле при увеличении количества сделок?

Рассмотрим данный пример, а именно три последовательные покупки (набор позиции)

Какие результаты возможны в этих трех сделках? 1) три сделки прибыльны;2) три убыточные; 3) две прибыльные, одна убыточная; 4) одна прибыльная, две убыточные. Согласно теории вероятностей, в итоге, все сводится к формуле:

p=k/n;

где p — искомая вероятность, k — число устраивающих нас событий, n — общее число возможных событий. В нашем случае, оценивая вероятность риска, k (число устраивающих нас событий) это количество возможных убыточных исходов по сделкам. Сколько их возможно в нашем случае? Считаем, , k = 3+1+2=6.

n (общее число возможных событий) это общее число исходов по сделкам, считаем,

n = 3+3+2+1+1+2=12.

Вероятность риска в нашем случае равна, Р = 6/12=1/2=0,5 (50%).

После того как мы выяснили что вероятность не увеличивается при увеличении количества сделок, перейду к основному, почему многие отрицают серию сделок. Ответ прост и он кроется в эмоциях трейдера. Это страх, страх того, что следующая сделка может быть убыточной, поэтому он лучше просидит в той, которая в данный момент ему приносит прибыль, в надежде на ее увеличение. При этом будет игнорировать возможные сигналы на коррекцию (которая может перерасти в противоположный тренд), так как страшно, а вдруг еще тренд продолжится и он не будет знать что ему делать в этой ситуации, а там тильт и «ну его… эти перевороты». А что происходит в момент когда совершая один трейд трейдер получает либо б/у, либо убыток? Эмоция — жадность. Все пришли зарабатывать, а тут ноль или убыток. Не устраивает, нужно еще один хороший трейд, да так что бы отбить убыток. Попал в боковик, прибыль маленькая, закрываться не будет, выход из боковика не в сторону трейдера, продавать уже поздно, поищет покупку, но прибыль то уже больше нужна что бы отбить убытки, начинается торговля ожиданий. Нужно 50 тиков что бы отбить убытки и приемлемо заработать, Но волатильность упала и нет 50 тиков, а есть 20. Не устраивает, в итоге просидел, цена вернулась к точке входа и выбило б\у. Результат не очень. Поэтому принимая только один хороший трейд и не допуская серию трейдов, так как якобы вероятность риска увеличивается, мы торгуем эмоции. Торгуя серию сделок мы можем находиться в полной определенности на рынке и относясь непредвзято, можем быстро подстраиваться к изменению направления.

Для того что бы торговать рынок, а не вероятность, мат. ожидание, статистику, эмоции и прочее, нужен алгоритм действий. Выглядит он так:

Поясню, имея на начальном этапе вероятность риска ½( 50%), задача трейдера найти условия, которые уменьшат эту вероятность и увеличат вероятность благоприятного исхода. Важен вход, его причина. Тейк, стоп, их соотношение это уже следствие точки входа и являются относительными величинами, так как зависят от конкретной рыночной ситуации, в условиях меняющейся волатильности. Они никак не могут быть константами, это абсурдно, зная что волатильность меняется.

Постараюсь объяснить на реальном примере, от обратного.

Рассмотрим момент с последними тремя покупками. При покупке, я закладывал мат.ожидание не меньше 10, то есть ожидал 150 тик прибыли (так как средняя волатильность к примеру такая), защитный стоп ордер 15 тик, не больше, не меньше, а в зависимости от текущей ситуации, но по факту рынок мне дал 7 тик в двух сделках и -1 тик в одной и я их забрал, так как ситуация поменялась в моменте. В итоге соотношение 0,5 и и -0,07 вместо 10, но прибыль реальная, а не ожидаемая. Ведь заранее невозможно определить с большей вероятность что цена именно с этой точки пройдет 150 тик, создаются условия, но нельзя отрицать что через 7 тик не создадутся условия для 150 тик, но уже в противоположную сторону. Следовательно, логично взять 3-5-7-20 тик с вероятностью благоприятного исхода большей ½( 50%).

Таким образом преимущество дает, именно, понимание рынка, ВХТ, % прибыльных сделок, а не мат. ожидание,ОХТ. Ожидания могут быть одни, а реальная ситуация иная.

У ОХТ 4 сделки. Согласно специфике, у ВХТ - 8 сделок соответственно, так как в этом подходе берется и коррекционное движение. Понятно что в реальном рынке каждое основное движение или коррекционное не обязательно должно быть равно предыдущему, но для лучшего счета возьмем размер сделки основного движения 10 тик. Размер коррекционного 3 тика. При этом условия на вход и выход одинаковы для двух подходов. Таким образом не сложно подсчитать, что при вероятности риска ½, ОХТ может дать 2 сделки суммой 20 тик, ВХТ 26 тик. Преимущество ВХТ очевидно. Но, при торговле и коррекционного движения, может показаться что вероятность риска увеличивается. Я думаю, что сторонники ОХТ не станут утверждать что с каждой новой сделкой вероятность риска увеличивается, а если станут, то стоит задуматься через сколько сделок эта вероятность будет равна 1 (100%) и более? Абсурдно, верно?!

Давайте разберемся, почему вероятность риска не может увеличиться при увеличении серии сделок (ВХТ).

Для понимания того что же представляет собой вероятность, обратимся к справочному материалу:

«Вероятность — степень (относительная мера, количественная оценка) возможности наступления некоторого события. Определение вероятности основано на понятии равновозможности исходов. В качестве вероятности выступает отношение количества исходов, благоприятствующих данному событию, к общему числу равновозможных исходов. Например, вероятность выпадения «орла» или «решки» при случайном подбрасывании монетки равна 0,5 (1/2), если предполагается, что только эти две возможности имеют место и они являются равновозможными.»

Перенесем это на трейдинг. В любой сделке у нас есть 2 равновозможных исхода (два рыночных участника покупатель/продавец), цена может пойти выше или ниже точки входа, то есть равновозможные исходы события в случае сделки это прибыль или убыток. Кто-то может сказать что цена может пойти вправо или остановиться. Но цена не может стоять на месте вечно. Если бы это было реально, то действительно, мы бы могли рассмотреть этот момент и включить этот исход события в наши расчеты. Но мы рассматриваем риск и вероятность этого риска, соответственно благоприятное событие (нет убытка) и неблагоприятное событие (убыток). Даже если предположить, что цена останется в одной точке навсегда, это событие не повлияет на вероятность риска, так как для определения вероятности риска мы все-равно будем сравнивать вероятность благоприятного исхода и неблагоприятного. Приведу возможные варианты исхода событий при возможности замирания цены навсегда. Цена замерла выше цены открытия на покупку — для нас благоприятное событие (нет убытка), замерла ниже — неблагоприятное (убыток), замерла на цене открытия — благоприятное событие (нет убытка). Таким образом, для каждой сделки вероятность остается ½( 50%). Совершая одну сделку — вероятность ½( 50%), совершая вторую — вероятность ½( 50%), третью — ½( 50%), так как исход события во всех сделках равновозможен, или прибыль или убыток.

Пойдем от обратного и представим что вероятность риска с каждой сделкой увеличивается, следовательно в какой-то момент вероятность риска может быть 1(100%) и более, но: «В теории вероятностей и математической статистике понятие вероятности формализуется как числовая характеристика события — вероятностная мера (или её значение) — мера на множестве событий (подмножеств множества элементарных событий), принимающая значения от 0 до 1. Значение 1 соответствует достоверному событию.»

Согласно этому, вероятность не может быть более 1 (100). Но какова она на самом деле при увеличении количества сделок?

Рассмотрим данный пример, а именно три последовательные покупки (набор позиции)

Какие результаты возможны в этих трех сделках? 1) три сделки прибыльны;2) три убыточные; 3) две прибыльные, одна убыточная; 4) одна прибыльная, две убыточные. Согласно теории вероятностей, в итоге, все сводится к формуле:

p=k/n;

где p — искомая вероятность, k — число устраивающих нас событий, n — общее число возможных событий. В нашем случае, оценивая вероятность риска, k (число устраивающих нас событий) это количество возможных убыточных исходов по сделкам. Сколько их возможно в нашем случае? Считаем, , k = 3+1+2=6.

n (общее число возможных событий) это общее число исходов по сделкам, считаем,

n = 3+3+2+1+1+2=12.

Вероятность риска в нашем случае равна, Р = 6/12=1/2=0,5 (50%).

После того как мы выяснили что вероятность не увеличивается при увеличении количества сделок, перейду к основному, почему многие отрицают серию сделок. Ответ прост и он кроется в эмоциях трейдера. Это страх, страх того, что следующая сделка может быть убыточной, поэтому он лучше просидит в той, которая в данный момент ему приносит прибыль, в надежде на ее увеличение. При этом будет игнорировать возможные сигналы на коррекцию (которая может перерасти в противоположный тренд), так как страшно, а вдруг еще тренд продолжится и он не будет знать что ему делать в этой ситуации, а там тильт и «ну его… эти перевороты». А что происходит в момент когда совершая один трейд трейдер получает либо б/у, либо убыток? Эмоция — жадность. Все пришли зарабатывать, а тут ноль или убыток. Не устраивает, нужно еще один хороший трейд, да так что бы отбить убыток. Попал в боковик, прибыль маленькая, закрываться не будет, выход из боковика не в сторону трейдера, продавать уже поздно, поищет покупку, но прибыль то уже больше нужна что бы отбить убытки, начинается торговля ожиданий. Нужно 50 тиков что бы отбить убытки и приемлемо заработать, Но волатильность упала и нет 50 тиков, а есть 20. Не устраивает, в итоге просидел, цена вернулась к точке входа и выбило б\у. Результат не очень. Поэтому принимая только один хороший трейд и не допуская серию трейдов, так как якобы вероятность риска увеличивается, мы торгуем эмоции. Торгуя серию сделок мы можем находиться в полной определенности на рынке и относясь непредвзято, можем быстро подстраиваться к изменению направления.

Для того что бы торговать рынок, а не вероятность, мат. ожидание, статистику, эмоции и прочее, нужен алгоритм действий. Выглядит он так:

- Что будет, если это произойдет?

- Что будет, если это не произойдет?

- Чего не будет, если это произойдет?

- Чего не будет, если это не произойдет?

Поясню, имея на начальном этапе вероятность риска ½( 50%), задача трейдера найти условия, которые уменьшат эту вероятность и увеличат вероятность благоприятного исхода. Важен вход, его причина. Тейк, стоп, их соотношение это уже следствие точки входа и являются относительными величинами, так как зависят от конкретной рыночной ситуации, в условиях меняющейся волатильности. Они никак не могут быть константами, это абсурдно, зная что волатильность меняется.

Постараюсь объяснить на реальном примере, от обратного.

Рассмотрим момент с последними тремя покупками. При покупке, я закладывал мат.ожидание не меньше 10, то есть ожидал 150 тик прибыли (так как средняя волатильность к примеру такая), защитный стоп ордер 15 тик, не больше, не меньше, а в зависимости от текущей ситуации, но по факту рынок мне дал 7 тик в двух сделках и -1 тик в одной и я их забрал, так как ситуация поменялась в моменте. В итоге соотношение 0,5 и и -0,07 вместо 10, но прибыль реальная, а не ожидаемая. Ведь заранее невозможно определить с большей вероятность что цена именно с этой точки пройдет 150 тик, создаются условия, но нельзя отрицать что через 7 тик не создадутся условия для 150 тик, но уже в противоположную сторону. Следовательно, логично взять 3-5-7-20 тик с вероятностью благоприятного исхода большей ½( 50%).

Таким образом преимущество дает, именно, понимание рынка, ВХТ, % прибыльных сделок, а не мат. ожидание,ОХТ. Ожидания могут быть одни, а реальная ситуация иная.

FOXXOF

Новичок

Жаль, но видимо и к зиме не соберемся, а ведь материал то стоящийВсе лайкают, но никто не записывается, хотя цену снизили до минимума. Так, к зиме соберемся, пощюпаем систему...

Dukas

Проверенный

Большенство стрелочки и радуги хотят, а не знанияЖаль, но видимо и к зиме не соберемся, а ведь материал то стоящий

gorod

Новичок

Уважаемые коллеги,

предлагаю вам прочитать информацию об эксперименте, который летом 2024 года провёл ученик автора данного обучения.

Уверен, что это поможет вам принять единственно верное решение относительно настоящей складчины и участия в ней.

Итак,

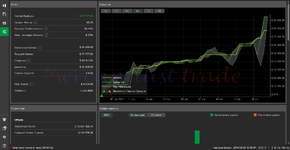

эксперимент был начат 3 июня 2024 года.

Вот сообщение ученика об этом событии на сайте автора:

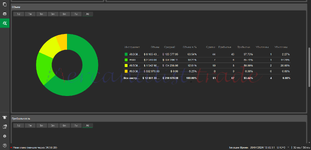

"Всем привет. Буду торговать дневной масштаб. Хочу посмотреть и показать результат на дистанции. Для этого выделил счет на 10K$. По специфике подхода риск на сделку плюс, минус 10%. Инструменты для себя выбрал CL (нефть) и GC (золото).

Решил вместо сухой статистики поставить себе цель 1000000 (миллион) долларов. Публично покажу свой путь к этой цели. Что получится, посмотрим вместе)

Свой путь к 1000000 миллиону долларов начал с 10000 долларов. Когда счет достигнет заветной цели, покажу вывод со счета (если дадут , тоже посмотрим) И по мере изменения баланса счета буду выкладывать статистику по счету. Поехали!"

, тоже посмотрим) И по мере изменения баланса счета буду выкладывать статистику по счету. Поехали!"

Чтобы не засорять ветку,

приведу вам последнюю публикацию отчета ученика по результатам торговли, сделанную 20 июля 2024 года, и его сообщение.

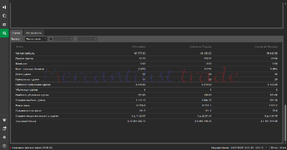

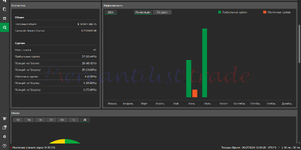

"Продолжаю путь к миллиону) в том темпе, который взял. Немного кружит голову от скорости и суммы, но в норму приводит то, что я это делаю системно и это закономерность, но не случайность. А значит так должно быть и подтверждаю 61 сделкой с 93% прибыли на сейчас.

Михаил просит написать хоть чутка по моей торговле, я честно отвечаю - не хочу) я уже не хочу показывать свою статистику, мне страшно, что виден мой результат) Деньги дело интимное) Вот не знаю продолжать ли. Доказать, что Михаил крутой трейдер и система робит - он сам это доказал своими публичными торгами, мыслями и отношением к рынку. Доказать себе - уже доказал. Доказать другим - жадный, каюсь) Тему создавал доказать себе - сделал. Только для пользы, если она будет кому от того".

Кто пожелает, посмотреть все сообщения и отчеты, может сделать это на сайте автора по ссылке:

Коллеги,

вдумайтесь в результаты торговли.

Количество дней календарных эксперимента: 47.

Начальный депозит: 10 000 долларов.

Конечный депозит: 77 777,65 долларов.

Прибыль: 67 777,65 долларов (плюс 670% за полтора месяца).

Прибыльные сделки: 93,44 % !!!

Убыток: 0,33 % !!!

Почему получился такой результат?

Давайте обратимся к посту автора в телеграмме:

"Рано или поздно это должно было произойти. Всё к этому шло и я уже пару лет не показываю свою торговлю, я её стал скрывать.

Я завершаю публичную деятельность в трейдинге и около.

На самом деле все очень хорошо. Я подобрался к алгоритму рынка настолько близко, что публично обсуждать его бессмысленно, а обсуждать что-то иное - нет желания и смысла, во-первых, многие не понимают, будет вернее, отказываются воспринимать, что это возможно, а во-вторых, все-таки эта информация должна оставаться в узком кругу, это другой уровень, однозначно. У рынка есть алгоритм и он его выполняет, скрупулезно и методично изо дня в день, участники выполняют, потому как они в рамках этого алгоритма. В общем, это уже другой уровень восприятия и отношения к рынку. Можно сказать мне стало скучно в публичной среде с моим взглядом на рынок и его алгоритм и я погружаюсь в узкий круг общения на эту тему".

Ну что же,

мне кажется, что комментарии здесь излишни.

предлагаю вам прочитать информацию об эксперименте, который летом 2024 года провёл ученик автора данного обучения.

Уверен, что это поможет вам принять единственно верное решение относительно настоящей складчины и участия в ней.

Итак,

эксперимент был начат 3 июня 2024 года.

Вот сообщение ученика об этом событии на сайте автора:

"Всем привет. Буду торговать дневной масштаб. Хочу посмотреть и показать результат на дистанции. Для этого выделил счет на 10K$. По специфике подхода риск на сделку плюс, минус 10%. Инструменты для себя выбрал CL (нефть) и GC (золото).

Решил вместо сухой статистики поставить себе цель 1000000 (миллион) долларов. Публично покажу свой путь к этой цели. Что получится, посмотрим вместе)

Свой путь к 1000000 миллиону долларов начал с 10000 долларов. Когда счет достигнет заветной цели, покажу вывод со счета (если дадут

Чтобы не засорять ветку,

приведу вам последнюю публикацию отчета ученика по результатам торговли, сделанную 20 июля 2024 года, и его сообщение.

"Продолжаю путь к миллиону) в том темпе, который взял. Немного кружит голову от скорости и суммы, но в норму приводит то, что я это делаю системно и это закономерность, но не случайность. А значит так должно быть и подтверждаю 61 сделкой с 93% прибыли на сейчас.

Михаил просит написать хоть чутка по моей торговле, я честно отвечаю - не хочу) я уже не хочу показывать свою статистику, мне страшно, что виден мой результат) Деньги дело интимное) Вот не знаю продолжать ли. Доказать, что Михаил крутой трейдер и система робит - он сам это доказал своими публичными торгами, мыслями и отношением к рынку. Доказать себе - уже доказал. Доказать другим - жадный, каюсь) Тему создавал доказать себе - сделал. Только для пользы, если она будет кому от того".

Кто пожелает, посмотреть все сообщения и отчеты, может сделать это на сайте автора по ссылке:

Коллеги,

вдумайтесь в результаты торговли.

Количество дней календарных эксперимента: 47.

Начальный депозит: 10 000 долларов.

Конечный депозит: 77 777,65 долларов.

Прибыль: 67 777,65 долларов (плюс 670% за полтора месяца).

Прибыльные сделки: 93,44 % !!!

Убыток: 0,33 % !!!

Почему получился такой результат?

Давайте обратимся к посту автора в телеграмме:

"Рано или поздно это должно было произойти. Всё к этому шло и я уже пару лет не показываю свою торговлю, я её стал скрывать.

Я завершаю публичную деятельность в трейдинге и около.

На самом деле все очень хорошо. Я подобрался к алгоритму рынка настолько близко, что публично обсуждать его бессмысленно, а обсуждать что-то иное - нет желания и смысла, во-первых, многие не понимают, будет вернее, отказываются воспринимать, что это возможно, а во-вторых, все-таки эта информация должна оставаться в узком кругу, это другой уровень, однозначно. У рынка есть алгоритм и он его выполняет, скрупулезно и методично изо дня в день, участники выполняют, потому как они в рамках этого алгоритма. В общем, это уже другой уровень восприятия и отношения к рынку. Можно сказать мне стало скучно в публичной среде с моим взглядом на рынок и его алгоритм и я погружаюсь в узкий круг общения на эту тему".

Ну что же,

мне кажется, что комментарии здесь излишни.

Вложения

Поделиться: